面對倉位蝕近兩成 應止蝕離場? 「好股」唔怕坐艇 我選擇恒地!

很多人期望投資就是買入股票後股價會一直不斷上升,但事實很可能並非一帆風順,股價下挫會讓你懷疑自己是否看錯。現時雖然台積電已成為我的倍升股,但過往其實亦經歷不少高低起伏:我在$36首次買入台積電(TSM.US),股價上升至$53再加注,但台積電當時因產能問題,股價快速下挫至$42,但我在審視過企業基本面後仍然選擇繼續持有。

台積電的經歷不算太難捱,更難捱的是我在疫情前已佈局投資的恒基地產(12.HK),在疫情初期我更加注了。疫情發展一段時間後,恒基股價仍然不斷下挫,2020年3月,股價已從高位$45大跌至$28,我的恒基持倉損失接近20%,賬面損失5位數字,當時更有不少股民說恒地會跌至$20。面對這種情況,很多人可能會選擇止蝕離場,或轉馬至股價走勢好的股票,但我在分析恒地的企業基本面後,仍然認為值得繼續持有。

以下是我當時面臨巨額投資虧損時寫的恒地分析:

「恒地今年是8年來首次停派紅股(以往恒地每年10送1紅股),相信這個舉動令不少小股東失望而沽貨離場。以往坊間將派紅股講得像零成本一樣,但如果你看過我寫的<現時買入中華煤氣回報難與當年比較 派紅股並非對公司冇負擔(下)>就會明白到十送一紅股是相等於每年股息金額增加一成,對公司負擔不輕。」

其實恒地現時只是暫停十送一紅股,但沒有減派息。現時經濟環境差,投資機會多。恒地暫停派紅股可以讓它的手上有更多現金靈活調動,例如低價投資住宅地或收購重建項目既地鋪等等。而事實上,我覺得恒地這次業績做得並不遜色,未來幾年發展潛力仍然不錯。

我之前曾經提到: 巴菲特老師 Benjamin Graham在《證券分析》提到,以整個市值/整間公司以評估企業價值,這種”買股票於買整間企業”的方式來評估企業會比較易理解。

一般人看到恒地由高位回落不少就會胡亂地說要等到更低價才考慮買入,例如恒地$20才會考慮買入。對於他們來說,股價毫無意義,他們只是看到股價下跌而預期股價會繼續跌,並無理會這間企業價值多少。不過,價值投資者不同的地方,是最基本會嘗試了解現價值不值得買,並嘗試了解股價是高於價值還是低於價值,從市值角度考慮,投資就會變得有意義。恒地$28.6的股價其實相等於1,385億市值,以$28.6的價格買入即相當於以$1,385億買入整間恒地。那麼以1,385億買入恒地值得嗎?這才是我們真正要考慮的問題。

從年報看恒地是否值得買入

檢視恒地現時業務與盈利:

2019年恒地股東應佔基礎盈利$146.4億元,比2018年度$197.65億減少$51.25億(或26%),盈利減少主要是由於2018年出讓北角京華道商廈之權益(錄得約港幣$56.09億基礎盈利貢獻),而2019年度只有出讓尖沙咀「天文臺道8號」商廈之控股公司一半權益,獲應佔基礎盈利港幣$13.05億,若計及投資物業及發展中投資物業之公允價值變動(已扣減非控股權益及稅項),恒地2019年度股東應佔盈利$169.94億,比2018年度$311.57億減少$141.63億(或45%)。

換句話說,今年因為項目出售金額減少與公允價值變動(比較虛無),從而令盈利減少,我認為這個問題不大,因為地產股向來出售項目金額會增多或減少,這亦是價值投資者不會以10倍市盈率來定義為地產股合理價,而是以個位倍數的市盈率來定義合理價,以反映地產股比較波動的業績。

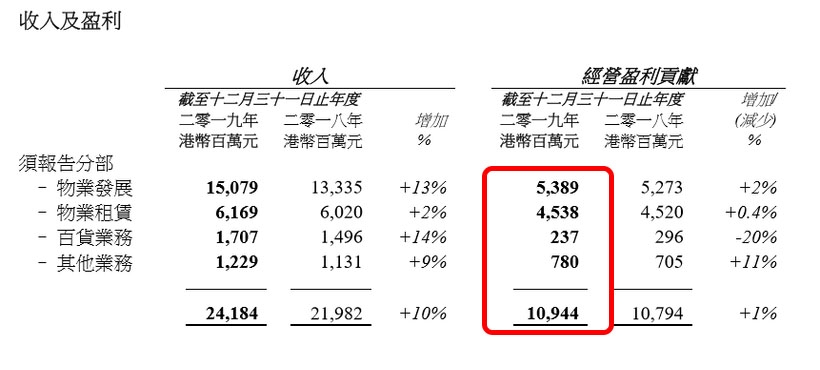

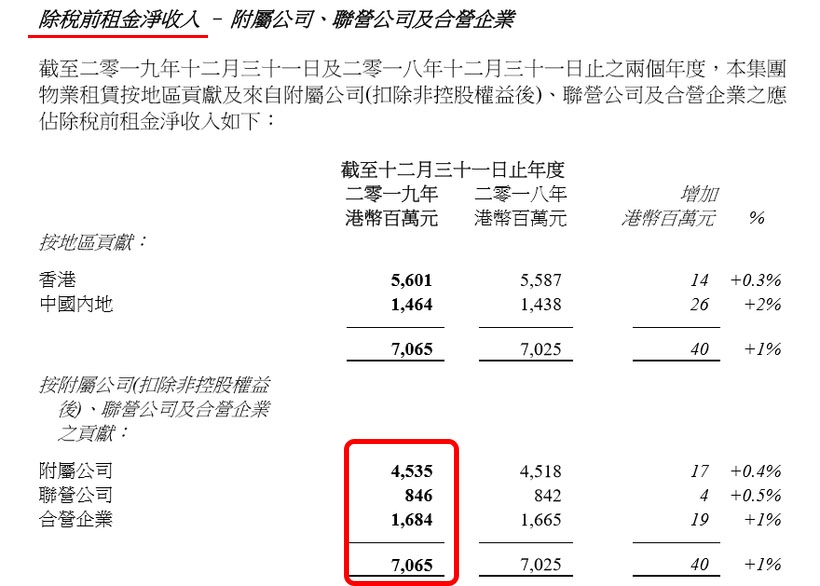

另外從收入與盈利分類(物業發展、物業租賃等業務盈利仍然超過$100億)和租金收入(超過$70億),便會發現恒地業務仍然非常穩健。

檢視恒地資產與未來: 除了盈利能力,企業手上的資產價值亦是重要考慮之一。

新界土地

恒地在2019年再買入30萬平方呎新界土地。而恒地在粉嶺北及古洞北新發展區所擁有約126萬平方呎土地被政府以現金補償方式合共約$17.51億收回作公共用途。於2019年年底,恒地持有4490萬平方呎新界土地儲備,仍然是本港擁有最多新界土地之發展商。

假設一個最差的情況,恒地這4490萬平方呎新界土地儲備都被政府以現金補償收回。以上述$17.51億收回126萬平方呎計法,即相當於每1萬呎值$1390萬,4490萬平方呎新界土地已經相等於$624億。但這個是最差情況,因為地產商將農地發展成住宅的利潤當然遠遠超出此數。

恒地在粉嶺北及古洞北新發展區內扣除上述已被政府收回之土地,現仍擁有138萬平方呎土地,粉嶺北估計約有逾60萬平方呎土地可符合原址換地之條件,其餘則估計會被政府以現金補償方式,收回作公共用途。集團位於粉嶺北之三幅土地向政府申請換地,已獲政府同意進一步處理,該三幅位於粉嶺北之土地分別約為22.8萬平方呎、24萬平方呎及24.1萬平方呎,預計可為集團提供合共約303萬平方呎住宅樓面面積,及約44萬平方呎之商場樓面面積,有關發展面積有待達成補地價協議方可落實。從上述估算,大約40%可以興建住宅,每1平方呎土地可建4.3平方呎住宅樓面面積。保守估算,4490萬平方呎新界土地當中有30%可以發展住宅(1347萬平方呎),發展比例4倍(5388萬平方呎住宅樓面面積)。假設平方呎住宅樓面面積利潤為$3000,相等於$1616億。

基於未來發展需時可能接近20年先收回資本,需要為現金流折現(例如作7折),價值$1130億。再將剩餘政府可能以現金收回的70%土地(3143萬平方呎),即$437億,合共金額達$1567億。合理估算單單新界土地價值比整間恒地市值$1385億多出百幾億,還未把它手上擁有的優質企業股權,例如煤氣接近42%股權等等,以及未包括它手上其他優質收租資產與舊樓重建項目

另外年報中亦透露,恒地部分新界土地未來會有鐵路網絡,住宅可能會興建起鐵路站上蓋,利潤可能更高:「根據上述《新界東北新發展區規劃及工程研究》,坪輋/打鼓嶺因應2013年《施政 報告》提出檢視新界北部地區之發展潛力,包括新鐵路基建所帶來的機遇,而需再作規劃。政府及後於2014年1月落實展開《發展新界北部地區初步可行性研究》, 有關研究涵蓋土地面積約5300公頃,根據2014年9月政府公佈之《鐵路發展策略》,提出了伸延至古洞及坪輋之新鐵路方案初步概念。此外,政府為增加房屋土 地供應,亦先後公佈《元朗南房屋用地規劃及工程研究 ─ 勘查研究》初步發展大綱圖及第二階段社區參與;以及《錦田南及八鄉土地用途檢討》。集團在該研究範圍內亦擁有若干土地。」

另外,洪水橋亦有潛力,年報提到:「至於《洪水橋新發展區規劃及工程研究》方面,洪水橋新發展區面積達七百一十四公頃,集團於區內擁有約六百四十七萬平方呎土地。根據「洪水橋及廈村分區計劃大綱 圖草圖」之建議,洪水橋可發展成為一個人口約二十一萬五千人之新市鎮,容納約六 萬個新增住宅,當中約一半為私營房屋。」

如果嫌未來說得太遠,那不如說回今天。恒地在派發股息之餘,資產淨值繼續不斷累積,資產淨值由2018年$3180億累積到2019年$3254億。

看到這裹,你要再問問自己:以$1385億買入$3254億資產淨值、每年盈利百多億近二百億、手上持有4490萬平方呎新界土地儲備的”恒地”值得嗎?By the way,雖然恒地今年沒有派紅股,股息維持在$1.8沒有增加,但隨著股價不斷下跌,股息率已經上升到6.29%。”

回到今天,現時樓價回穩,中原城市領先指數(CCL)最新報183.25點,創逾1年半新高;恒地股價已從$28回升至$36,整體市值由$1385億回升至$1800億。我不會倒果為因說當時的決定就是絕對正確,但至少當時的決定是理性的,不受當時市場短期氣氛影響,不受自己持倉帳面損失所作的決定。而這種以"局外人"角度分析企業基本面正正是價值投資者所需要的態度。我希望這篇文章可以鼓勵你在下次大跌市同樣理性分析企業基本面。(市場未來可能因為聯儲局開始加息或經濟危機等原因而下跌)理性分析可以讓我們在跌市中捱過,甚至加注買入捕捉機會。

Text by 九十後股票投資 三火木

免責聲明:本網頁一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關言論招致損失,概與本公司無涉。投資涉及風險,證券價格可升可跌。